Rahapolitiikka euroalueella on poikkeuksellisessa virityksessä: keskuspankki – tai kansalliset keskuspankit kukin erikseen – ostaa valtioiden velkakirjoja jälkimarkkinoilta. Koska säännöt rajoittavat euromaiden velkaantumista eli velkapapereiden tarjontaa, nostaa kysynnän lisääntyminen keskuspankkiostojen muodossa velkapapereiden hintaa eli laskee korkoja. Ostot ovat toistaiseksi taanneet ja tulevat mitä todennäköisimmin myös lähitulevaisuudessa takaamaan alhaisen korkotason euroalueella. Tähän vaikuttaa osto-ohjelman päättymisen jälkeen jatkuvaksi ilmoitettu erääntyvien pääomien uudelleensijoittaminen.

Keskuspankeille ohjelmaan kuuluvien arvopapereiden ostaminen on kohtuullisen suoraviivaista, kun valtiollinen – tai ohjelman piirissä oleva muu julkinen – toimija on laskenut liikkeelle ns. viitelainoja. Termillä viitelaina (engl. benchmark, ruots. referenslån) tarkoitetaan tukkumarkkinoille liikkeeseen laskettua lainaa, jonka kanta on riittävän suuri takaamaan laajan sijoittajapohjan ja jälkimarkkinavaihdon. Samoilla ehdoilla (mm. eräpäivä, kuponkikorko) olevaa lainaa on todennäköisimmin laskettu liikkeelle useammassa erässä. Näin toimivat esimerkiksi Suomen valtion sarjalainat (sarjaobligaatiot), mihin nimikin viittaa. Eurojärjestelmän osto-ohjelman näkökulmasta suuret lainakoot ovat käytännöllisiä, koska osto-ohjelmassa on rajoite yksittäisten julkisen sektorin lainojen keskuspankkiomistukselle (korkeintaan 33 % lainakannasta). Lisäksi on rajoite yhden liikkeeseenlaskijan lainapapereiden omistukselle.

Sijoittajat arvostavat likviditeettiä

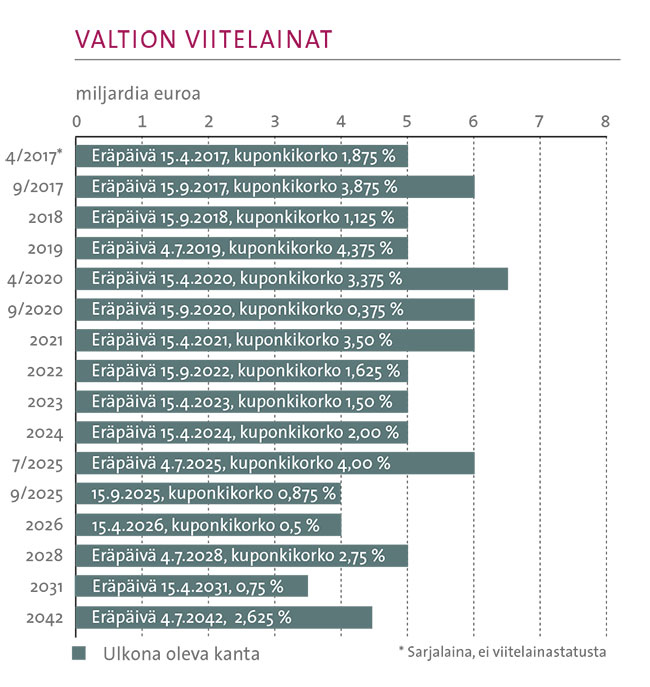

Viitelainat ovat yleinen käytäntö valtioiden lainanotossa sekä euroalueella että sen ulkopuolella. Suomessa viitelainoina toimivia sarjalainoja on laskettu liikkeelle vuodesta 1989, ja vuodesta 1992 käytössä on ollut ns. päämarkkinatakaajajärjestelmä, jossa päämarkkinatakaajiksi nimetyt pankit ovat sitoutuneet antamaan lainoille osto- ja myyntinoteerauksia tukkumarkkinoilla. Tällä hetkellä viitelainojen lainakannat vaihtelevat 3,5–6,5 miljardin välillä.

Pyrkimys viitelainojen ja sitä myötä suurien lainakokojen käyttöön perustuu ajatukseen näiden hyvästä likviditeetistä tai likvidiydestä. Tällä tarkoitetaan lainojen kaupankäyntikustannusten alhaisuutta eli mahdollisimman kitkatonta vaihdettavuutta. Kaupankäyntikustannukset riippuvat lainakantojen koosta, esim. Suomen lainat eivät ole yhtä pienin kustannuksin vaihdettavia kuin Saksan lainat. Toinen likviditeettiä tukeva ominaisuus on pankkien tuottama markkinatakaus eli päämarkkinatakaajajärjestelmä. Tämän ominaisuuden takia valtioiden lainat ovat yleensä likvidimpiä kuin muiden julkisten toimijoiden lainat. Likviditeetti on ominaisuus, jota sijoittajat arvostavat. Se on myös markkinavalvojien kriteeristössä, koska esim. pankkien pääomien sijoittamiselle on määritelty likviditeettivaatimuksia.

Ehkä hieman ristiriitaisesti edellä kuvatut poikkeukselliset rahapolitiikan operaatiot, joissa julkisen sektorin lainoja varastoidaan keskuspankkeihin, sisältävät riskin näiden lainojen likviditeetin heikentymisestä, kun markkinoilla vaihdettavissa olevat lainakannat pienenevät. Eurojärjestelmässä tätä pyritään kompensoimaan lainaomistusten ns. arvopaperilainauksella.

Kannattaisiko valtion ottaa lainaa halvalla tai jopa negatiivisella korolla vain viitelainojen lainakoon ja siten likviditeetin kasvattamiseksi? Todennäköisimmin ei. Laina on tulevien sukupolvien maksettava tai uudelleenrahoitettava. Velanoton kasvattaminen voi johtaa talouden kantokyvyn kyseenalaistumiseen, minkä seurauksena korkotaso voi hyvinkin nopeasti olla jotain muuta kuin alhainen.

Yritysten lainat hinnoitellaan usein suhteessa valtion viitelainoihin

Pääomamarkkinoiden toiminnalle valtion viitelainakäyrä ei ole täysin välttämätön edellytys. Erityisesti näin on, mikäli pääomista ei ole suuremmin pulaa.

Jos ja kun valtion viitelainakäyrä on likvidi hinnoittelureferenssi, on sillä merkitystä yrityssektorin lainojen hinnoittelulle. Useimmiten yrityslainoissa vähintäänkin viitataan kyseisen valtion hinnoitteluun ja marginaalin tämän päälle. Tämä tukee sijoittajia riskikomponenttien hahmottamisessa ja on siten tärkeää yrityssektorille.

Korkosijoittajien maailmassa valtion lainojen koroilla on roolinsa riskittömän tuoton referenssinä. Korkeamman riskin korkosijoituksissa riskiä kompensoidaan luottokelpoisuutta kuvastavalla tuottomarginaalilla. Karkeasti ottaen korkosijoittajia voi siis houkutella turvallisuudella tai hinnalla. Korkosijoittajan näkökulmasta rahapolitiikan viritys on melko pitkälle vienyt valtionlainasijoituksista tuoton, turvaavuus ja likviditeetti ovat kuitenkin jääneet jäljelle.