Valtion velanhallinnan strategia ja korkokustannukset ovat viime aikoina herättäneet kriittistä keskustelua julkisuudessa. Valtiokonttori haluaa omalta osaltaan selventää muutamaa avainkysymystä.

Valtion velanhallinnan toimivaltuudet ovat selkeät

Valtiovarainministeriö vastaa velanhallinnan strategisista linjauksista, kuten valtionvelan tavoitteellisen korkosidonnaisuuden valinnasta. Valtiokonttori vastaa valtion velanhallintaan liittyvistä käytännön toimista. Valtiokonttorin valtuudet eivät mahdollista poikkeamista velan strategisesta korkoriskitavoitteesta ilman valtiovarainministeriön ohjeistuksen muuttamista.

Suomen valtionvelan korkosidonnaisuus on ollut pitkään lyhyempi kuin useilla muilla euromailla. Se on ollut strateginen valinta, joka on perustunut rahoitusteoriaan nousevasta korkokäyrästä. Sen mukaan lyhyempi korkosidonnaisuus tuottaa pidempää alhaisemmat korkokustannukset.

Valtiokonttori toteuttaa strategista korkoriskitavoitetta hyödyntäen johdannaisia eli käytännössä koronvaihtosopimuksia. Esimerkiksi pitkien lainojen liikkeeseenlaskujen yhteydessä budjettivelan korkosidonnaisuus pitenee. Poikkeama sopeutetaan strategiseen tavoitearvoonsa koronvaihtosopimuksilla, jonka lopputuloksena osa kiinteäkorkoisesta velasta muuttuu vaihtuvakorkoiseksi.

Valtion velasta vain 30 % on vaihtuvakorkoista

Vastoin julkisuudessa syntynyttä kuvaa valtio ei ”suosi” lyhyttä tai vaihtuvakorkoista lainanottoa. Suurin osa eli 70 % valtion velasta on pitkäaikaista ja kiinteäkorkoista velkaa. Vaihtuvakorkoista velkaa on vain noin 30 %. Vaihtuvakorkoisen velan osuus sisältää myös lyhyen varainhankinnan. Vain osa vaihtuvakorkoisesta velasta syntyy siis koronvaihtosopimusten kautta.

Lyhyet, alle vuoden mittaiset velkasitoumukset ovat valtiolle tärkeä varainhankinnan väline, joka mahdollistaa budjetin joustavan rahoittamisen. Velanhallinnan ohjeistus Valtiokonttorille sisältää tavoitteen lyhyen velan määrästä, joka on 10 % velan nimellisarvosta.

Yksikään valtio ei välty rahoituskustannusten nousulta

Korkojen nousu kasvattaa vääjäämättä valtioiden rahoituskustannuksia, ei vain Suomessa. Korkosidonnaisuus määrittää ainoastaan sen, kuinka nopeasti tämä tapahtuu.

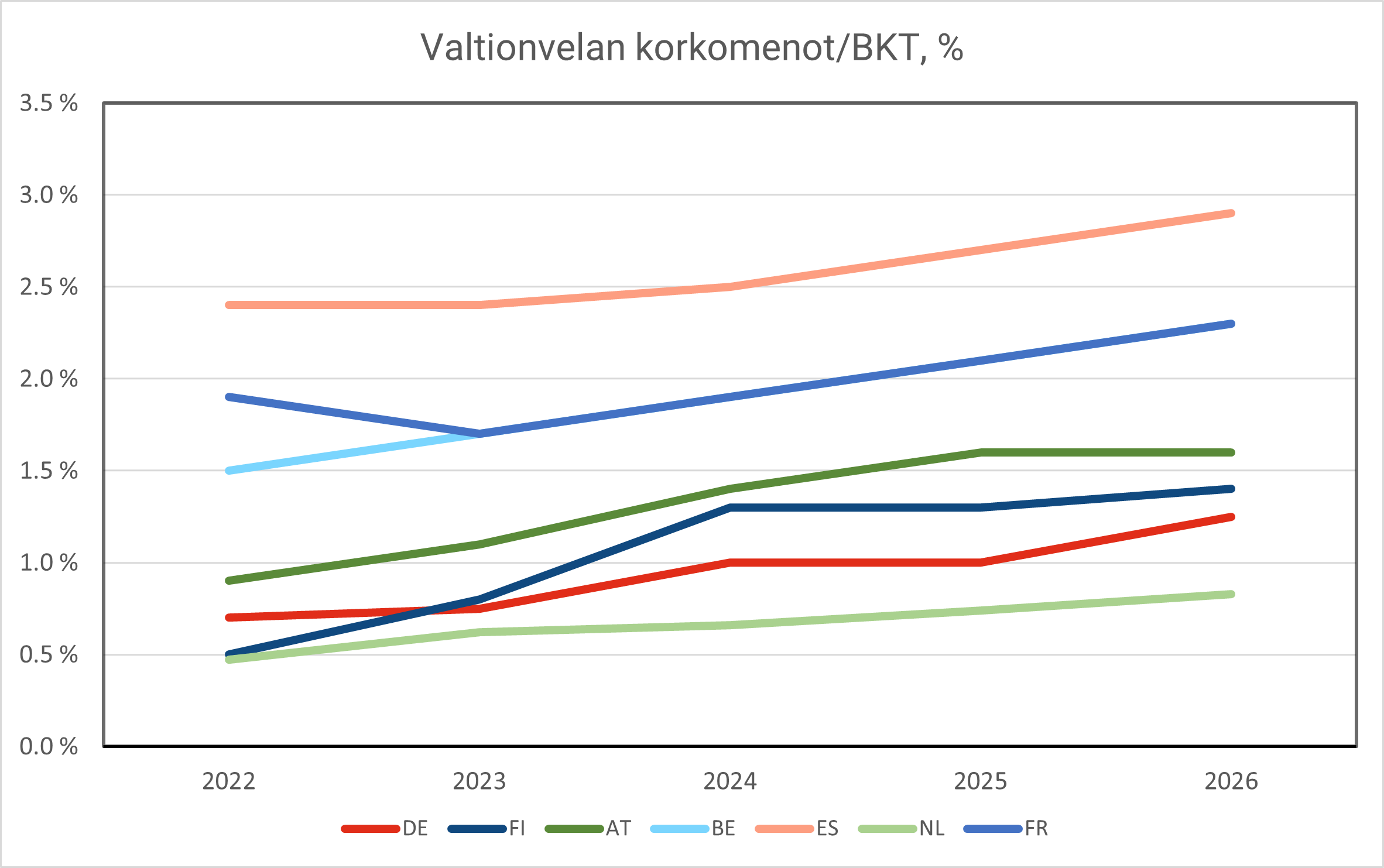

Suomen valtionvelan korkosidonnaisuus on ollut pitkään lyhyempi kuin useilla muilla euromailla. Tämän vuoksi matalilla korkotasoilla valtion kantokykyyn (BKT) suhteutettu rahoituskustannus oli meillä euromaiden alhaisimpia. Valtion budjettivelan keskimääräinen uudelleenhinnoitteluaika on noin 4,5 vuotta, eli tässä ajassa valtion velkasalkku tulee keskimäärin uudelleenhinnoitelluksi. Korkojen muutokset heijastuvat valtionvelan rahoituskustannuksiin vähitellen aina, kun uutta lainanottoa tehdään tai koronvaihtosopimuksia kiinnitetään.

Korkojen nousu johtaa siihen, että muutamana seuraavana vuonna Suomen rahoituskustannus nousee lähemmäksi euromaiden keskimääräistä tasoa. Pitkällä aikavälillä lyhyempi korkosidonnaisuus johtaa siihen, että keskimääräinen rahoituskustannus on alhaisempi, koska pitempien korkojen taso on ollut keskimäärin korkeampi kuin lyhyempien korkojen.

Ennuste valtionvelan korkomenoista suhteessa BKT:n Suomessa ja kuudessa verrokkimaassa.

Lähde: Network of EU IFIs (2023), European Fiscal Monitor July 2023.

Koronvaihtosopimukset ovat vahvistaneet valtion varainhankintakykyä

Valtion liikkeeseen laskemat velkakirjat ja tehdyt koronvaihtosopimukset (johdannaiset) muodostavat kokonaisuuden, jolla saavutetaan valtionvelan tavoitteenmukainen strateginen korkoriskiasema eli korkosidonnaisuus. Velasta maksettava korkokustannus syntyy valitun varainhankinnan ja johdannaisstrategian lopputuloksena. Strategian onnistumista voidaan jälkikäteen tarkastella suhteessa vaihtoehtoisten strategioiden tuottamiin korkokustannuksiin. Tällöin puhutaan vaihtoehtoiskustannuksista.

Koronvaihtosopimuksilla valtio erottaa rahoitusriskin korkoriskistä. Tämä tehostaa valtion lainanottoa.

Valtion rahoitusriskien hallinnassa olennaista on välttää suurten erääntymiskeskittymien syntymistä. Tämän vuoksi valtio laskee tasaisesti liikkeeseen lainoja useissa eri maturiteeteissa. Koronvaihtosopimusten avulla valtio pystyy erottamaan rahoitusriskin ja korkoriskinhallinnan toisistaan, mikä tehostaa valtion lainanottoa. Valtio voi markkinalähtöisemmin keskittyä lainanotossaan niihin maturiteetteihin, joissa sijoittajien kysyntä on vilkkainta. Tällä vahvistetaan valtion varainhankintakykyä ja edistetään Suomen valtionlainojen vakaata hinnoittelua markkinoilla.

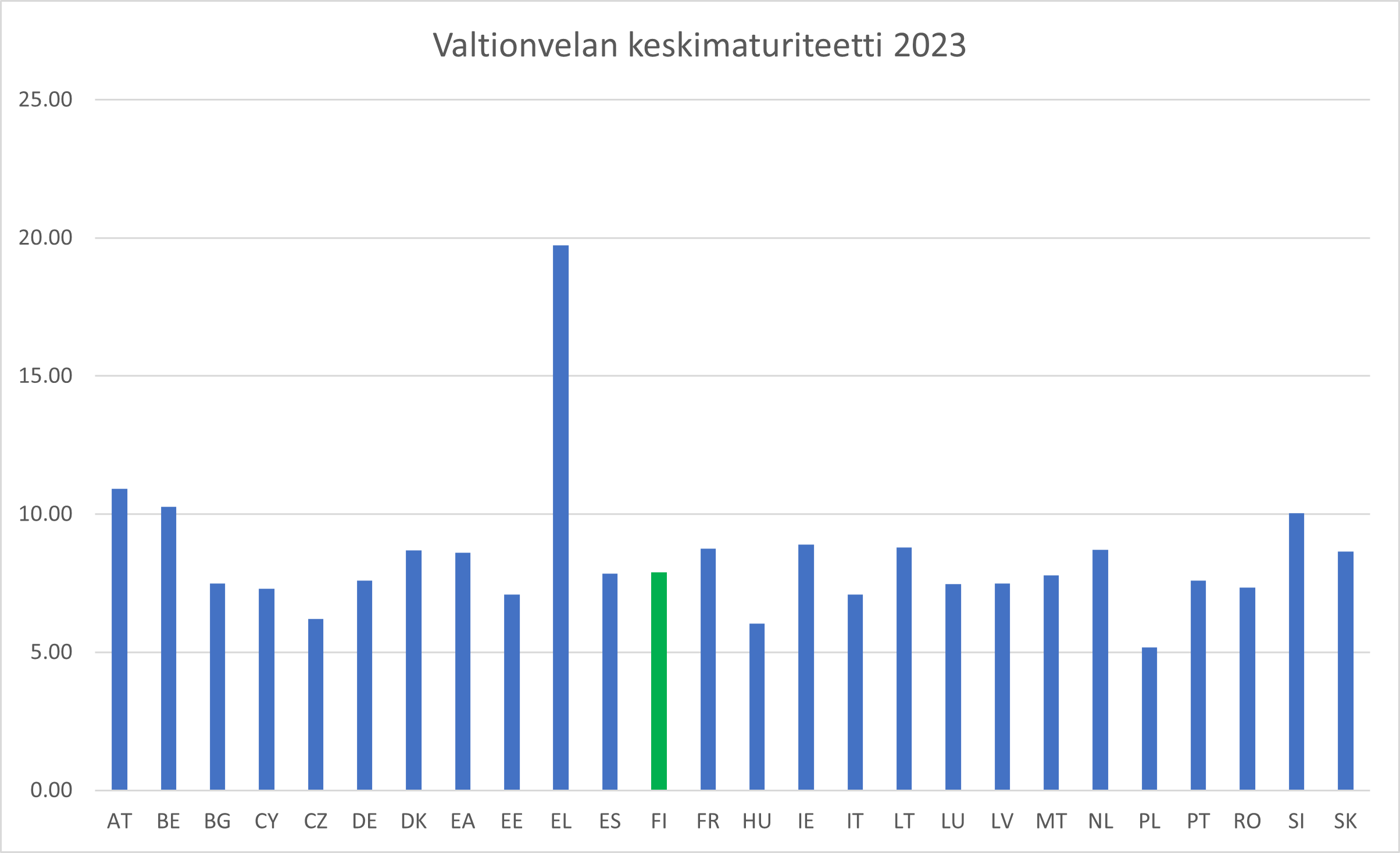

Tunnettu rahoitusriskin mittari on valtionvelan keskimaturiteetti. Suomen valtionvelan keskimaturiteetti ei poikkea oleellisesti euromaiden keskiarvosta. Tämä ei ole yllätys, sillä Suomi kilpailee samojen institutionaalisten sijoittajien huomiosta samoilla markkinoilla muiden euromaiden kanssa.

Hyvä blogi!