Johdannaisista aiheutuvaa luottoriskiä hallinnoidaan Valtiokonttorissa vakuuksien avulla. Vuoteen 2018 asti valtio solmi johdannaisvastapuolien kanssa yksisuuntaisia vakuusjärjestelysopimuksia, joissa vain vastapuolella oli vakuuden toimittamisvelvollisuus. Markkinakäytäntö on muuttunut ja Valtiokonttori aloitti vuonna 2018 projektin, jonka tarkoituksena on neuvotella uudet kaksisuuntaiset vakuussopimukset (CSA, Credit Support Annex). Sopimuksia voidaan vertailla arvonoikaisun eli xVA-laskennan (X-Value Adjustment) avulla.

Miten sopimus muuttuu

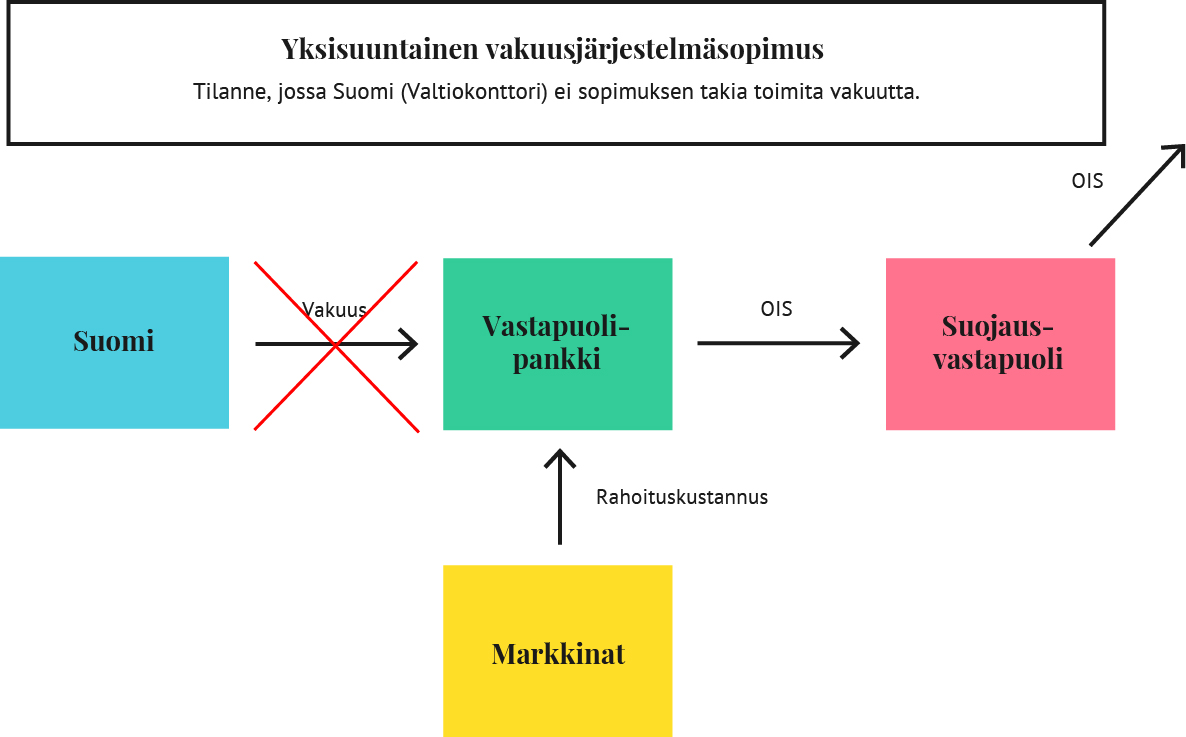

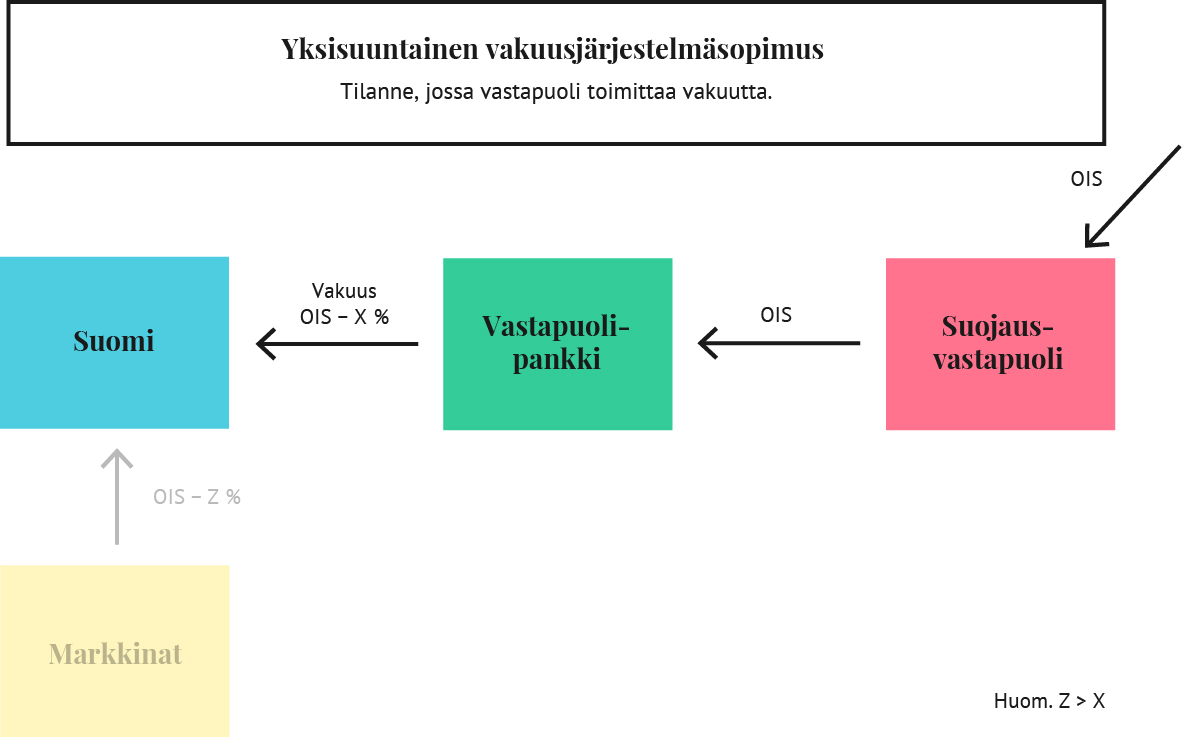

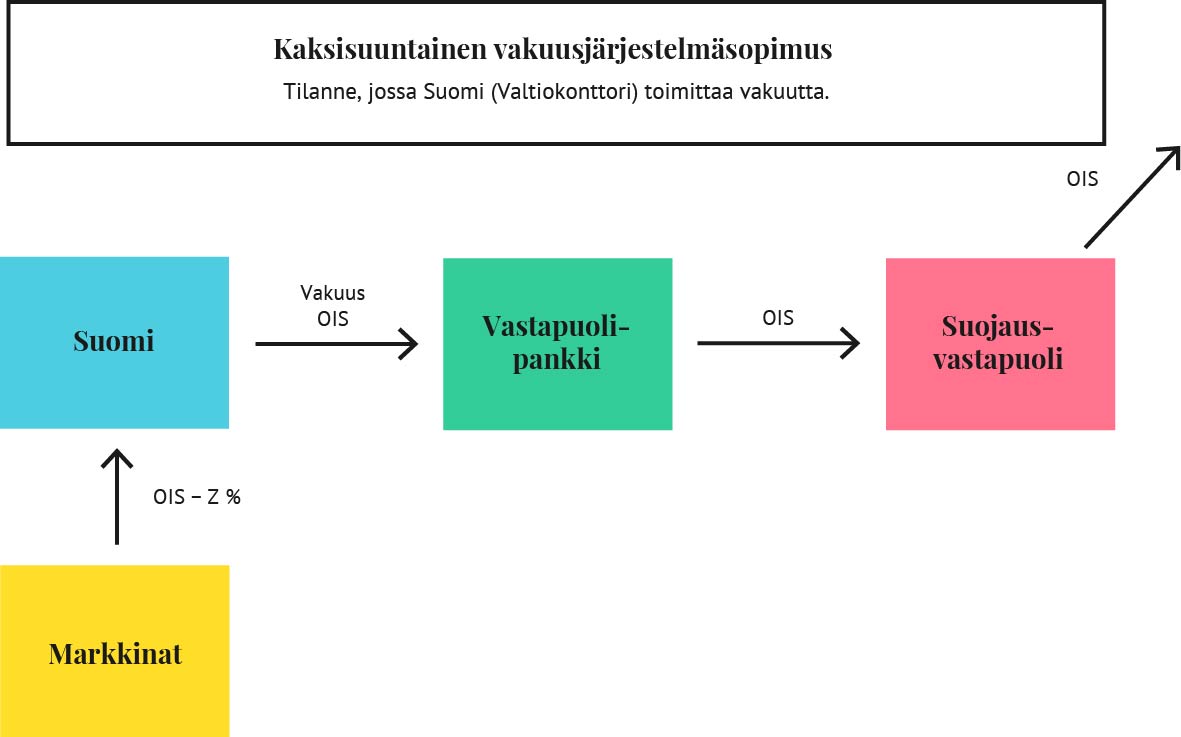

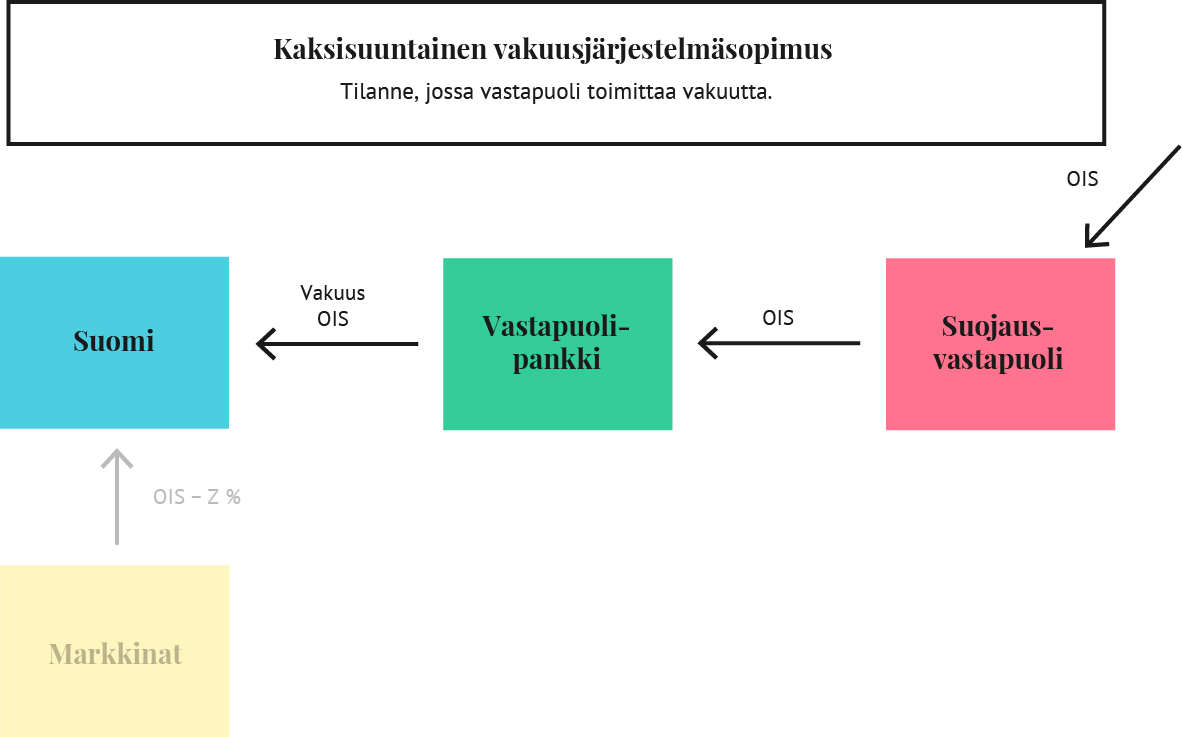

Valtiokonttori on solminut aiemmin yksisuuntaisia vakuusjärjestelysopimuksia. Uudessa kaksisuuntaisessa sopimuksessa molemmilla osapuolilla, myös Suomella, on vakuuden toimittamisvelvollisuus. Toinen suuri ero on toimitettavan vakuuden muuttuminen OIS – X% tasosta OIS% tasoon (OIS = overnight index swap rate, yön yli -indeksiswapkorko). Alla olevissa kaavioissa on kuvattu kaikki neljä eri vakuuden toimittamistilannetta.

Yllä olevassa kaaviossa Suomi ei toimita vakuutta ja vastapuolena toimiva pankki joutuu rahoittamaan itseään markkinoilta, jotta voi maksaa suojausvastapuolelle vakuutta. Näin vastapuolipankille muodostuu rahoituskustannus.

Vastapuoli toimittaa Suomelle vakuutta tasolla OIS – X %. Vakuus on valtion näkökulmasta rahoitusta. Vakuus on kalliimpaa rahoitusta kuin markkinoilta saatava rahoitus. Suomelle muodostuu rahoituskulu (X % – Z %).

Suomi toimittaa vakuutta uuden CSA-sopimuksen alaisena. Toimitettavan vakuuden korko on korkeampi kuin valtion saaman rahoituksen korko, joten valtio hyötyy vakuuden toimittamisesta (Z %).

Vastapuoli toimittaa vakuutta tasolla OIS. Vakuus on Suomelle kallista rahoitusta, sillä valtio pystyy rahoittamaan itseään alhaisemmalla tasolla OIS – Z %. Suomelle muodostuu rahoituskulu (0 – Z %), joka on suurempi kuin yksisuuntaisen sopimuksen ollessa voimassa.

Valtion rahoituskustannukset joko kasvavat tai vähenevät uuden sopimuksen tullessa voimaan. Suunnanmuutos riippuu siitä, kuinka paljon Suomi toimittaa ja vastaan ottaa vakuutta. Mitä enemmän Suomi toimittaa vakuutta, sitä pienemmät rahoituskustannukset valtiolle syntyvät. Mitä enemmän vastapuoli toimittaa vakuutta kaksisuuntaisen sopimuksen ollessa voimassa, sitä suuremmaksi valtion rahoituskustannukset kasvavat.

Kuka hyötyy uudesta sopimuksesta?

Kaksisuuntaiseen sopimukseen siirryttäessä muutoksia tapahtuu kaikissa xVA-elementeissä. Alla olevassa esimerkissä on käytetty yleisempiä arvonoikaisukomponentteja, joita ovat CVA, DVA, FVA, ColVA ja KVA. Lisää komponenteista voit lukea täältä (englanniksi).

Esimerkki:

| Valtio | Yksisuuntainen | Kaksisuuntainen | Erotus |

| CVA (Credit valuation adjustment) |

-200 | -300 | -100 |

| DVA (Debit valuation adjustment) |

400 | 200 | -200 |

| FVA (Funding Valuation Adjustment) |

-60 | -80 | -20 |

| ColVA (Collater Valuation Adjustment) |

70 | 150 | 80 |

| KVA (Capital Valuation Adjustment) |

-270 | -320 | -50 |

| xVA | -169 | -540 | -290 |

| Vastapuoli | Yksisuuntainen | Kaksisuuntainen | Erotus |

| CVA (Credit valuation adjustment) |

-400 | -200 | 200 |

| DVA (Debit valuation adjustment) |

100 | 300 | 200 |

| FVA (Funding Valuation Adjustment) |

-670 | -38 | 632 |

| ColVA (Collater Valuation Adjustment) |

-256 | 0 | 256 |

| KVA (Capital Valuation Adjustment) |

-789 | -450 | 339 |

| xVA | -2 045 | -585 | 1 627 |

Tässä esimerkissä valtion kulut kasvavat 290 euroa ja vastapuolen kulut pienenevät 1 627 euroa kaksisuuntaisen CSA-sopimuksen tulessa voimaan. Vastapuolella on siis kannustin vaihtaa kaksisuuntaiseen sopimukseen. Vastapuoli voi siis maksaa valtiolle uuteen sopimukseen siirtymisestä. Valtion tulee neuvotella määrä, joka vähintään kattaa kustannuksien kasvun eli 290 euroa. Vastapuoli voittaisi tällöin 1 627 – 290 = 1 337 euroa. Loput hyödyistä jaetaan vielä osapuolien kesken sopimuksen mukaan. Yleinen markkinakäytäntö on jakaa loput tasan osapuolien välillä. Molemmat osapuolet siis voivat hyötyvät uudesta sopimuksesta.

Monen hinnan laki

Edellisessä kappaleessa mainitussa esimerkissä osapuolet olivat samaa mieltä xVA-komponenttien hinnoittelusta. Todellisuudessa osapuolien arvonoikaisunumerot vastaavat toisiaan vasta pitkien neuvotteluiden jälkeen. Syitä tähän on monia. xVA-laskentateoria on vasta kehittymässä. Eri toimijat käyttävät erilaisia oletuksia laskennan perusteena. Niiden välillä on eroja myös komputaatiotehokkuudessa ja matemaattisissa malleissa. Tämä johtaa siihen, että vastapuolet voivat saada hyvinkin erilaisia arvoja arvonoikaisukomponenteille tai jopa ottaa huomioon eri elementtejä tai niiden yhdistelmiä. Eniten eripuraa on aiheuttanut KVA (capital valuation adjustment), sillä mahdollisuus suojata vastapuoliriski markkinoilla ja vaikeus ennustaa regulaatiomuutoksia tekevät arvioinnista hankalaa. Suojaaminen on kuitenkin vaikeaa, koska luottoriskijohdannaisten (CDS) markkinat ovat epälikvidit. Osa toimijoista ei tunnistakaan KVA:ta kuluksi.

Basel IV:n tavoitteena on ollut puuttua edellisessä kappaleessa mainittuihin ongelmiin. Se on tuomassa lisää regulaatiota laskentaan. Esimerkiksi CVA:ta ei saa enää laskea sisäisellä mallilla. Tärkeitä muutoksia ovat myös pääomavaatimusten nosto ja suojaamisen helpottaminen. Basel IV:n täytäntöönpano EU:ssa vaatii CCR-asetuksen (Capital Requirements Regulation) uudelleenmuotoilun. Nähtäväksi jää, millaisilla erivapauksilla Basel IV astuu voimaan eri alueilla. Alan toimijat saavat kuitenkin vielä kauan etsiä kompromisseja eri hintojen väliltä.