Valtio laski liikkeeseen uuden neljän miljardin euron viitelainan, joka erääntyy 15.4.2032. Laina hinnoiteltiin 29 korkopistettä yli euroswap-käyrän, ja sen korkoero Saksan valtion 7-vuotiseen lainaan oli 34,5 korkopistettä.

Lainan tarjouskirja sisälsi ostotarjouksia 160 sijoittajalta, ja kirjan koko kasvoi liikkeeseenlaskussa ennätyksellisen suureksi, yli 33 miljardiin euroon. Tämä kertoo sijoittajien vahvasta luottamuksesta Suomeen, arvioi apulaisjohtaja Jussi Tuulisaari.

”Sijoittajakysyntää tuki myös lainan onnistunut ajoitus, jossa kilpailevaa tarjontaa ei käytännössä ollut lainkaan. Tämä paransi lainan näkyvyyttä ja kysyntää sekä mahdollisti liikkeeseenlaskun nopean ja tehokkaan toteutuksen”, Tuulisaari kertoo.

”Markkina vaikutti kesätauon jälkeen suotuisalta, kun harvat kesäviikkojen liikkeeseenlaskuista ja Suomen oma huutokauppa elokuun alussa olivat vahvasti merkittyjä. Osasimme myös siksi odottaa hyvää kysyntää.”

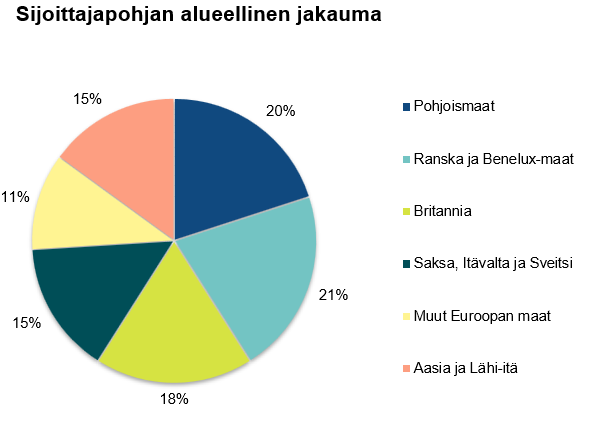

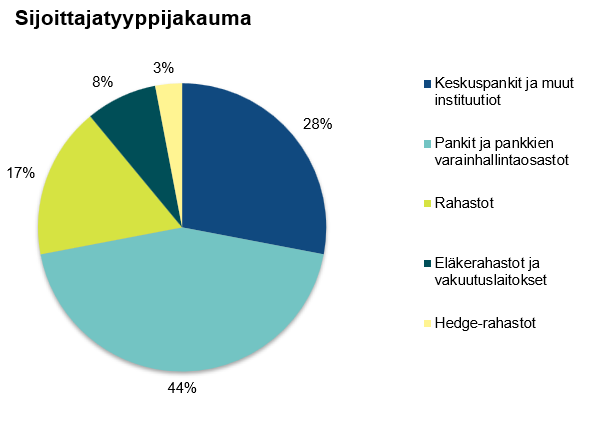

Ennätyksellinen tarjouskirja ja pitkäaikaisten sijoittajien suuri osuus antoi mahdollisuuden kasvattaa liikkeeseenlaskun koko kolmesta neljään miljardiin euroon. Uudesta lainasta reilut 40 % myytiin pankeille ja pankkien varainhallintaosastoille, ja noin 30 % keskuspankeille ja muille julkisomisteisille instituutioille. Maantieteellisesti uuden lainan sijoittajapohja jakautui tasapainoisesti keskeisten alueiden, kuten Pohjoismaiden, Britannian ja Keski-Euroopan välillä.

Liikkeeseenlaskun pääjärjestäjinä toimivat Barclays, BofA Securities, Danske Bank, Deutsche Bank ja J.P. Morgan. Myyntiryhmään kuuluivat lisäksi muut päämarkkinatakaajat.

Liikkeeseenlaskun tiedot:

Koko: 4 miljardia euroa

Liikkeeseenlaskupäivä: 20.8.2025

Arvopäivä: 28.8.2025

Eräpäivä: 15.4.2032

Kuponkikorko: 2,625 %

Hinta: 99,254

Tuotto: 2,751 %

ISIN-koodi: FI4000591862

Lisätietoja: apulaisjohtaja Jussi Tuulisaari, puh. 0295 50 2616, etunimi.sukunimi(at)valtiokonttori.fi

*Uutista korjattu perjantaina 22.8. Korjattu tarjouskirjan lopullinen koko yli 32 miljardista 33 miljardiin euroon.