Valtion velanhallinnan strategisena tavoitteena on valtion rahoitustarpeen kattaminen sekä velasta aiheutuvien pitkän aikavälin kustannusten minimointi hyväksyttäväksi katsottavalla riskitasolla.

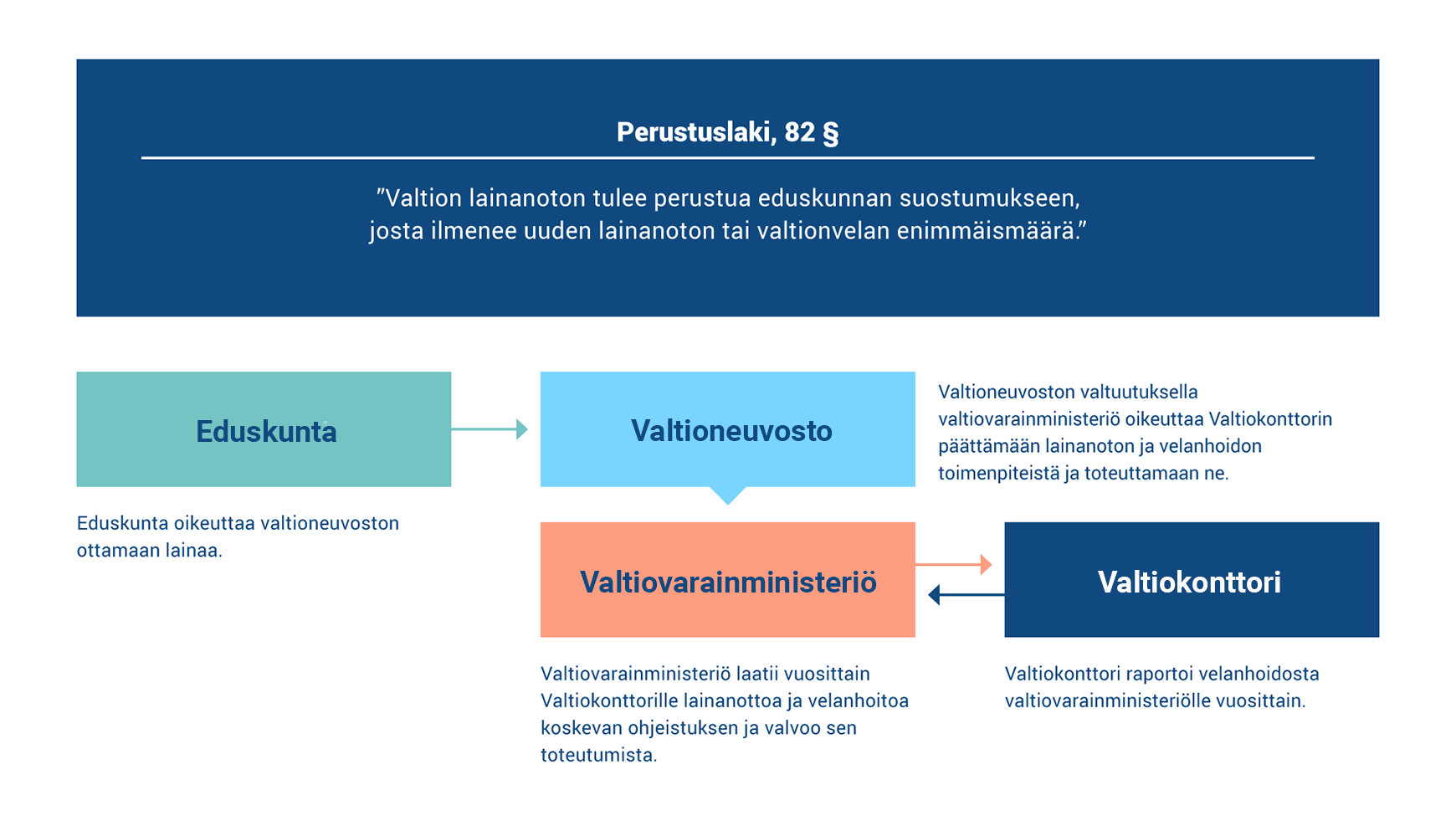

Lainanoton tehtävänjako: eduskunta päättää, valtiovarainministeriö ohjaa, Valtiokonttori toteuttaa

Valtiovarainministeriö määrittää valtion velanhallinnan strategiset linjaukset. Valtiokonttori toteuttaa velanhallintaa ministeriön antaman ohjeistuksen mukaisesti.

Valtiovarainministeriö linjaa velanhallinnan pääperiaatteet ja -tavoitteet, siinä käytettävät työkalut ja riskitasot sekä muut huomioon otettavat rajoitukset. Valtiokonttorilla on valtuutus ottaa lainaa siten, että valtionvelan nimellisarvo saa toistaiseksi olla enintään 170 miljardia euroa. Lyhytaikaisen velan määrä saa tästä määrästä olla enintään 29 miljardia euroa.

Valtiokonttorilla on valtuutus ottaa lyhytaikaista lainaa valtion maksuvalmiuden turvaamiseksi harkintansa mukaan sekä tehdä riskienhallinnassa johdannaissopimuksia valtiovarainministeriön määräämillä ehdoilla ja ohjeistuksen mukaisesti.

Valtiokonttori raportoi velanhallinnasta säännöllisesti valtiovarainministeriölle. Keskeiset tiedot valtion velanhallinnasta julkaistaan vuosittain myös valtion tilinpäätöksessä ja hallituksen toimintakertomuksessa. Valtion tilinpäätös julkaistaan maaliskuussa ja hallituksen toimintakertomus toukokuussa.

Riskienhallinta: olennainen osa hyvää velanhallintaa

Riskienhallinnan tavoitteena on välttää odottamattomat tappiot ja turvata toiminnan jatkuvuus. Valtion tavoitteena on hallita kaikkia riskejä järjestelmällisesti. Riskienhallinnan prosessi koostuu riskien tunnistamisesta, kvantifioinnista, arvioinnista, seurannasta ja raportoinnista sekä aktiivisesta riskipositioiden hallinnasta.

Tärkeimmät riskit ovat rahoitusriski (pitkäaikainen uudelleenrahoitusriski ja lyhytaikainen likviditeettiriski), markkinariski (korko- ja valuuttakurssiriski), luottoriski, operatiivinen riski ja oikeudellinen riski.

Rahoitusriski

Rahoitusriski voidaan jakaa jälleenrahoitusriskiin ja maksuvalmiusriskiin. Edellistä mitataan yleisesti sillä, kuinka paljon uudelleenrahoitettavaa valtiolla on esimerkiksi vuoden aikana. Rahoitusriskiin vaikuttavat silti muutkin seikat, erityisesti riittävistä ja laajoista varainhankintalähteistä huolehtiminen. Jälkimmäisellä tarkoitetaan lyhytaikaiseen maksuvalmiuteen liittyviä riskejä eli käytännössä sitä, kuinka paljon valtiolla on rahoitettavaa lyhyellä aikavälillä verrattuna sen likvideihin sijoitusvaroihin ja varainhankintakykyyn.

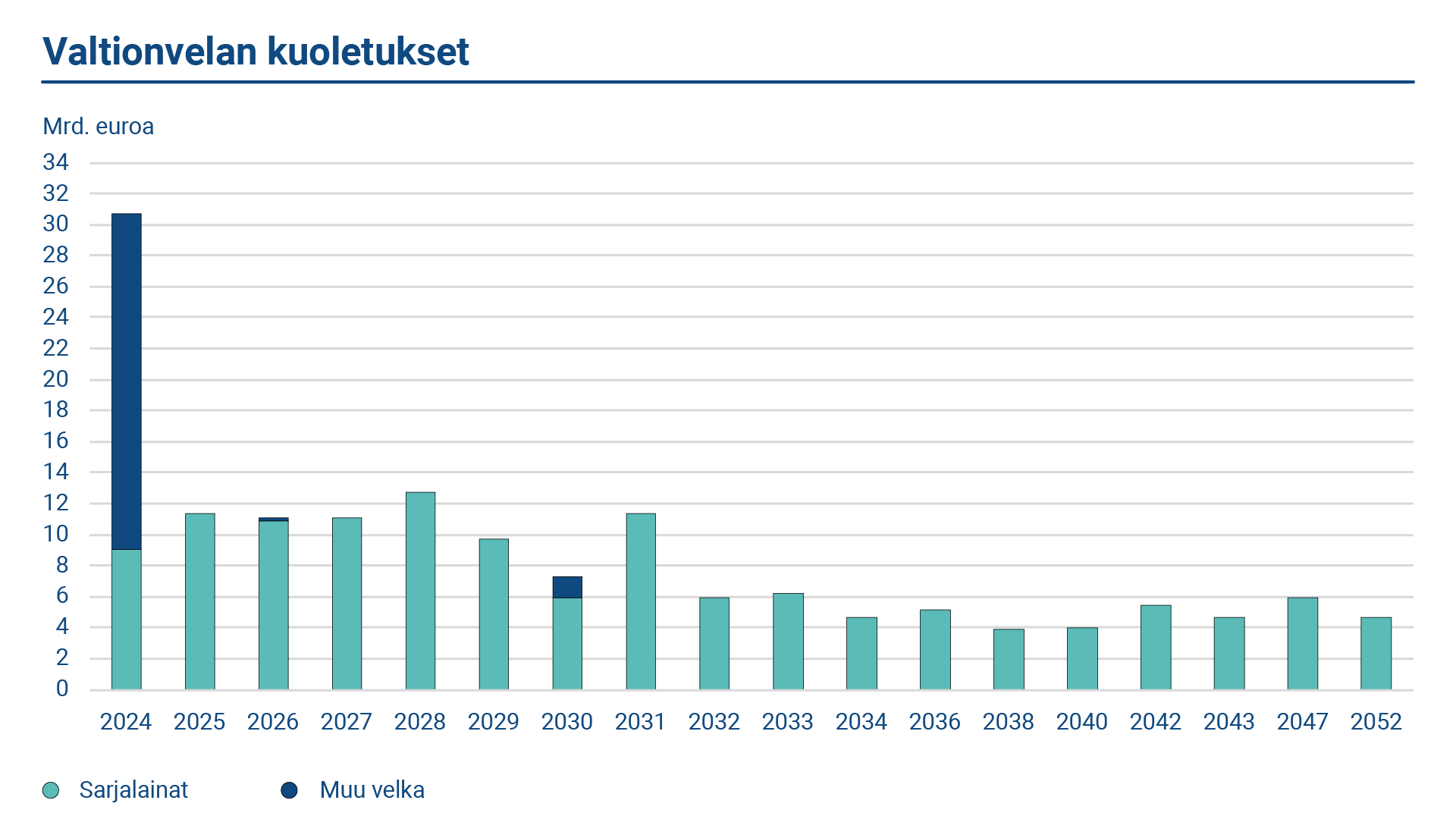

Valtiokonttori hallitsee jälleenrahoitusriskiä ennen kaikkea pyrkimällä välttämään suuria lainojen takaisinmaksun erääntymiskeskittymiä. Tälle on asetettu rajoitteita ohjeistuksessa. Jälleenrahoitusriskiä voidaan vähentää myös hajauttamalla varainhankintaa instrumenteittain, sijoittajatyypeittäin ja maantieteellisesti. Tämä vähentää yksittäisiin rahoituslähteisiin liittyviä riskejä sekä parantaa lainojen likviditeettiä ja houkuttelevuutta sijoittajille.

Maksuvalmiusriskiä Valtiokonttori hallitsee pitämällä aina riittävän suurta kassapuskuria. Puskuria kasvatetaan jos rahoituksen saatavuuteen nähdään liittyvän kasvavaa epävarmuutta. Esimerkiksi koronakriisissä kassan kokoa kasvatettiin merkittävästi. Maksuvalmiutta voidaan lyhytaikaisen varainhankinnan avulla tyypillisesti nostaa nopeasti, koska siihen kohdistuu merkittävästi kysyntää myös kriisiaikoina.

Maksuvalmiusriskin hallinta perustuu koko valtiosektorin kattavaan kassaennustejärjestelmään. Käytännössä maksuvalmiutta turvataan sijoittamalla kassavarat tyypillisesti vakuudellisiin tai luottoriskittömiin sekä likvideihin instrumentteihin. Toistaiseksi valtio on voinut tallettaa varoja myös lyhytaikaisesti Suomen Pankkiin.

Markkinariskit

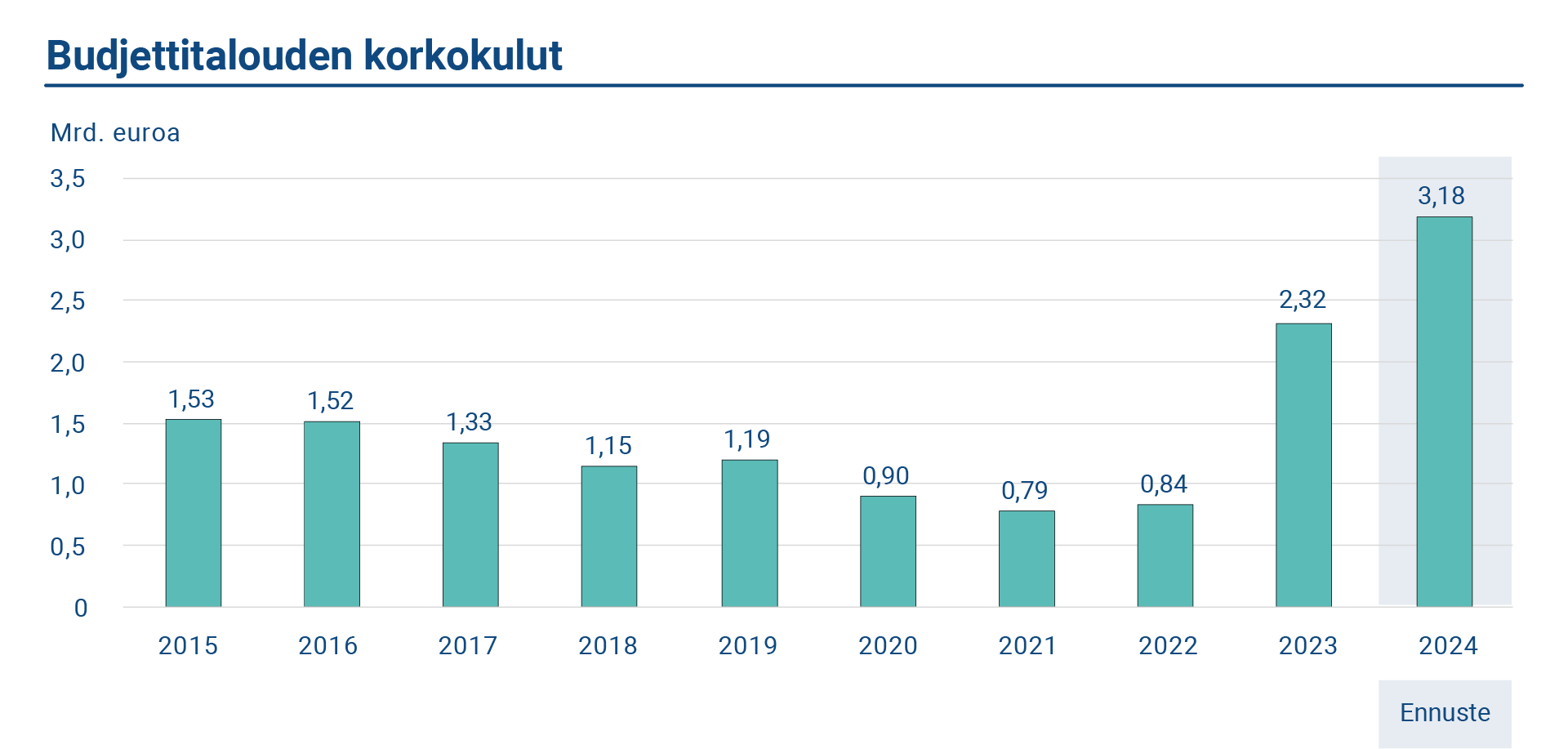

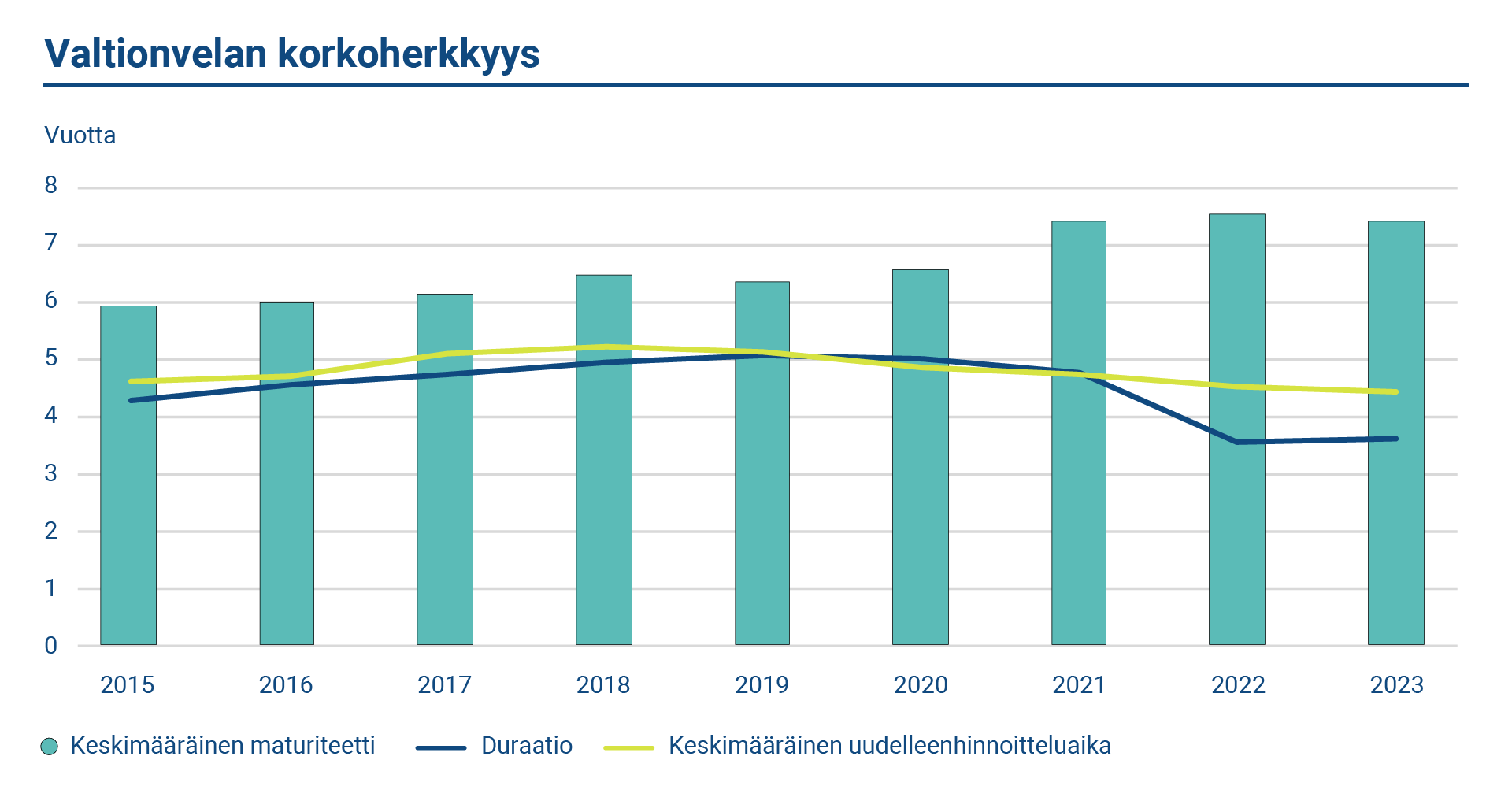

Valtionvelan korkoherkkyyden keskeinen tunnusluku on velan keskimääräinen uudelleenhinnoitteluaika (average fixing). Tunnusluku kertoo ajan (vuosi), jonka kuluessa velka keskimäärin uudelleenhinnoitellaan. Mitä lyhyempi uudelleenhinnoitteluaika on, sitä nopeammin korkomuutokset heijastuvat velan korkokustannuksiin.

Valtiokonttori säätää valtion korkoriskiasemaa etupäässä koronvaihtosopimuksilla. Niiden avulla korkoriskiasema pidettiin asetetussa tavoitteessa, eikä markkinariskeissä tapahtunut oleellisia muutoksia. Vuoden 2023 lopussa valtionvelan keskimääräinen uudelleenhinnoitteluaika oli 4,44 vuotta.

Velan uudelleenhinnoitteluaika on Suomen kohdalla lyhyempi kuin velan keskimaturiteetti, mikä johtuu tehdystä politiikkavalinnasta lyhentää velan korkosidonnaisuutta koronvaihtosopimusten avulla. Valinnan taustalla vaikuttaa korkojen tyypillinen aikarakenne. Korkokäyrä on useimmiten nouseva eli lyhyet korot ovat matalammat kuin pitkät korot. Tästä syystä voidaan ajatella, että suhteellisen lyhyt velan korkosidonnaisuus tuottaa pitkällä aikavälillä alhaisemman velan korkokustannukset kuin pitkä korkosidonnaisuus. Toisaalta lyhyeen korkosidonnaisuuteen liittyy suurempi korkomenojen vaihtelu kuin pitkään korkosidonnaisuuteen. Luvussa 9 on lisää tästä aiheesta.

Suomen valtio ei ota valuuttakurssiriskiä uusissa velanhallintatoimissaan, eikä vanhaan velkaan ole liittynyt enää valuuttakurssiriskiä vuoden 2022 jälkeen.

Luottoriski

Luottoriski aiheutuu kassavarojen sijoittamisesta ja johdannaissopimuksista. Luottoriskiä hallitaan limiiteillä ja tekemällä vakuudellisia sijoituksia ja johdannaissopimuksia. Luottoriskin hallinta on keskeistä etenkin suurissa kassasijoituksissa. Valtio edellyttää vastapuoliltaan korkeaa luottokelpoisuutta, ja valtiovarainministeriön ohjeistuksessa määrätään minimirajat vastapuolten luottoluokituksille. Kassasijoituksiin liittyvää luottoriskiä pienentääkseen Valtiokonttori sijoittaa varoja esimerkiksi vakuudellisiin kolmikantareposopimuksiin.

Valtiokonttori vähentää johdannaisista aiheutuvaa pitkäaikaista luottoriskiä vakuuksien avulla. Kuten monilla muillakin valtioilla, Suomella on käytössään ISDA-puitesopimukseen kuuluva vakuussopimus (CSA, Credit Support Annex). Kahdensuuntainen vakuussopimus tarkoittaa sitä, että molemmat osapuolet ovat velvoitettuja antamaan vakuuksia johdannaispositioita vastaan.

Operatiivinen riski

Operatiivisella riskillä tarkoitetaan ulkoisista tekijöistä, teknologiasta tai henkilöstön, organisaation tai prosessien puutteellisesta toiminnasta aiheutuvaa riskiä. Yksi erityishuomiota edellyttävistä alueista on tietoturva, johon sisältyy sekä asiakirjojen että IT-järjestelmien turvallisuus. Toinen painopiste on operatiivisen jatkuvuussuunnitelman jatkuva testaus ja kehittäminen. Ulkopuolisten tietoturva-asiantuntijoiden tekemät säännölliset tarkastukset ovat kannustaneet myös Valtiokonttoria parantamaan operatiivisia prosessejaan.

Valtiokonttori noudattaa operatiivisen riskinhallinnan periaatteita päivittäisessä toiminnassaan. Toteutuneiden riskitapahtumien ja läheltä piti -tilanteiden kuvaukset kootaan ja raportoidaan johdolle. Valtiokonttori valvoo riskitekijöitä ja -tilanteita säännöllisesti ja tekee riskien arviointia.

Oikeudellinen riski

Oikeudellinen riski on lakien ja asetusten tai vakiintuneiden markkinakäytäntöjen noudattamisen laiminlyönnistä aiheutuva riski. Se on myös sopimusten ja päätösten pätemättömyydestä, mitättömyydestä, moitteenvaraisuudesta, päättymisestä tai dokumentoinnin puutteesta aiheutuva riski.

Valtiokonttori on laatinut oikeudellisen riskin hallintaa koskevan sisäisen ohjeistuksen. Valtiokonttori seuraa aktiivisesti oikeudellista toimintaympäristöä ja siinä tapahtuvia muutoksia, ja reagoi niihin tarpeen mukaan nopeasti.

Oikeudellisen riskinhallinnan tavoitteena on varmistaa soveltuvien lakien, sääntöjen ja asetusten noudattaminen sekä oikeudellisen riskin minimoiminen käyttämällä standardisopimuksia ja valtion omia mallisopimuksia. Lisäksi varmistetaan, että henkilöstö on tietoinen omaa toimintaansa koskevasta lainsäädännöstä, säädöksistä ja markkinakäytännöistä.

Sisäinen valvonta

Sisäinen valvonta on keskeinen osa Valtiokonttorin hallintoa. Sisäisellä valvonnalla varmistetaan, että operatiiviset prosessit toimivat laadukkaasti ja tehokkaasti, sisäinen ja ulkoinen raportointi on luotettavaa ja lakeja ja säädöksiä noudatetaan. Hyvin järjestetty sisäinen valvonta auttaa organisaation kaikkia osia saavuttamaan tavoitteensa.

Valtiokonttori arvioi kaikki velanhallinnan keskeiset prosessit vuosittain osana sisäistä valvontaa. Arvioinnissa kiinnitetään huomiota etenkin tavoitteiden, riskien ja hallintatoimien selkeyteen.