Suomen valtionvelan hallinnan tavoitteena on kattaa valtion rahoitustarve ja minimoida velanhoidon pitkän aikavälin kustannukset kansallisesti hyväksyttäväksi katsotulla riskitasolla.

Velanhallintajärjestelmä

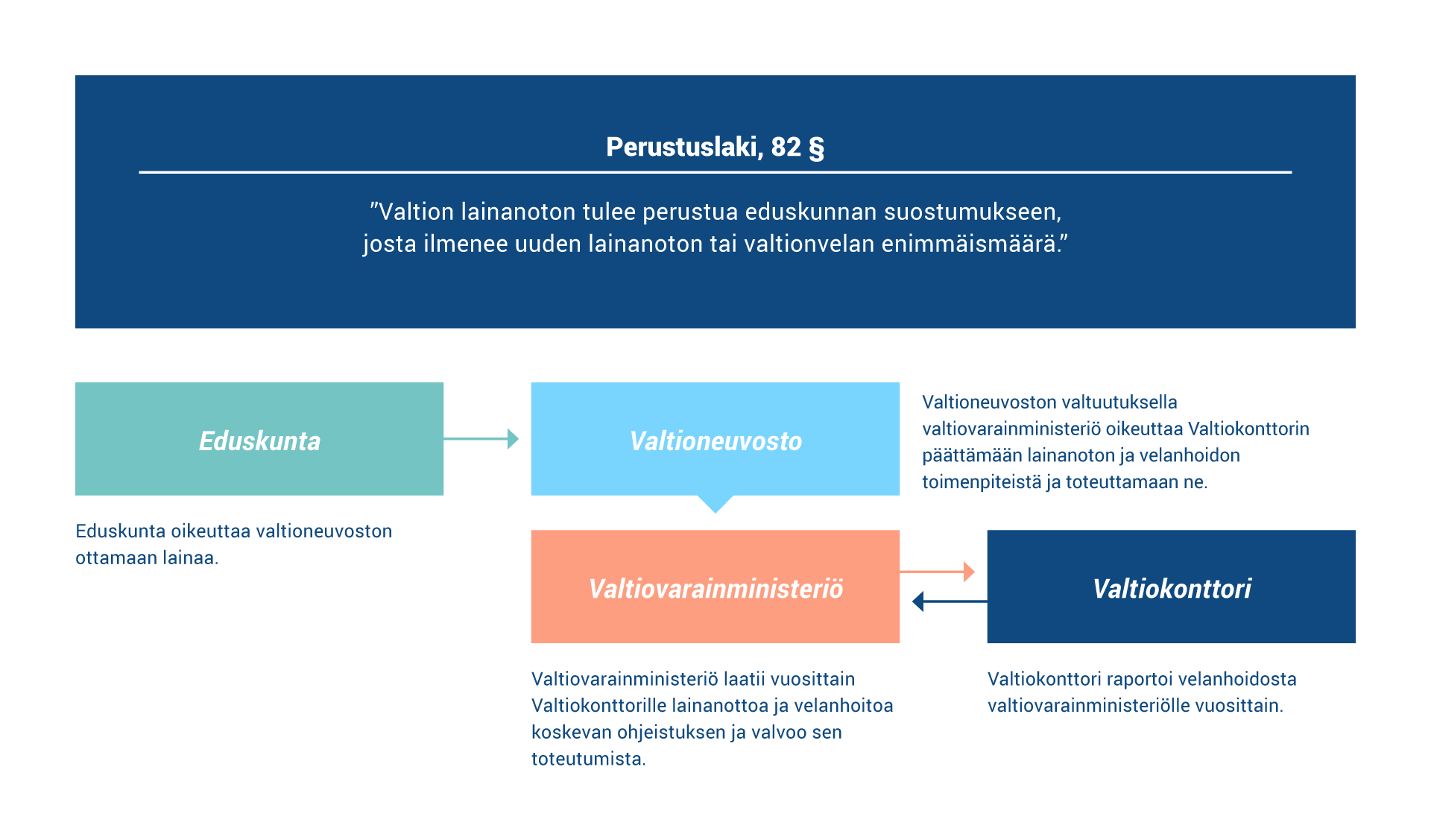

Valtiovarainministeriö määrittää valtion velanhallinnan strategiset linjaukset. Valtiokonttori toteuttaa velanhallintaa ministeriön antaman ohjeistuksen mukaisesti.

Ministeriön linjauksissa määritellään velanhallinnan pääperiaatteet ja -tavoitteet, siinä käytettävät työkalut ja riskitasot sekä muut huomioon otettavat rajoitukset. Valtiokonttorilla on valtuutus ottaa lainaa siten, että valtionvelan nimellisarvo saa toistaiseksi olla enintään 150 miljardia euroa ja siten, että lainoja otettaessa lyhytaikaisen velan määrä saa tästä määrästä olla enintään 25 miljardia euroa.

Valtiokonttorilla on valtuutus ottaa lyhytaikaista lainaa valtion maksuvalmiuden turvaamiseksi harkintansa mukaan sekä tehdä riskienhallinnassa johdannaissopimuksia valtiovarainministeriön määräämillä ehdoilla ja sen ohjeistuksella.

Valtiokonttori raportoi velanhallinnasta säännöllisesti valtiovarainministeriölle. Hallitus toimittaa eduskunnalle vuosittain tilinpäätöksen, johon sisältyy yleiskatsaus kansantalouden tilaan ja valtiovarainministeriön hallinnonalan tuottavuuteen.

Riskienhallinnan periaatteet

Riskienhallinta on olennainen osa hyvää velanhallintaa. Riskienhallinnan tavoitteena on välttää odottamattomat tappiot ja turvata toiminnan jatkuvuus. Valtion tavoitteena on hallita kaikkia riskejä järjestelmällisesti. Riskienhallinnan prosessi koostuu riskien tunnistamisesta, kvantifioinnista, arvioinnista, seurannasta ja raportoinnista sekä aktiivisesta riskipositioiden hallinnasta.

Tärkeimmät riskit ovat rahoitusriski (pitkäaikainen uudelleenrahoitusriski ja lyhytaikainen likviditeettiriski), markkinariski (korko- ja valuuttakurssiriski), luottoriski, operatiivinen riski ja oikeudellinen riski.

Rahoitusriski

Suomen valtion lainanoton tarkoituksena on täyttää valtion rahoitustarpeet niin, että Suomen kyky suoriutua taloudellisista velvoitteistaan kustannustehokkaasti kaikissa olosuhteissa turvataan ja rahoitustoimiin liittyvät riskit hallitaan. Valtiokonttori toteuttaa lainanoton pääosin pitkäaikaisilla viitelainoilla ja lyhytaikaisilla valtion velkasitoumuksilla.

Lyhytaikaista likviditeettiriskiä (alle 12 kuukautta) hallitaan ylläpitämällä sijoitettua likviditeettipuskuria ja ottamalla lyhytaikaista velkaa. Likviditeetin hallinta perustuu koko valtiosektorin kattavaan kassaennustejärjestelmään. Valtiovarainministeriö on asettanut rajoitteita nettomaksuvalmiusasemalle. Sijoituspäätöksiä tehtäessä valtio tähtää luottoriskittömiin vaihtoehtoihin, esimerkiksi vakuudelliseen sijoittamiseen. Lyhytaikaisina varainhankintamuotoina ovat valtion velkasitoumukset, joita voidaan laskea liikkeeseen sekä euro- että dollarimääräisinä, sekä muut lyhytaikaiset lainat.

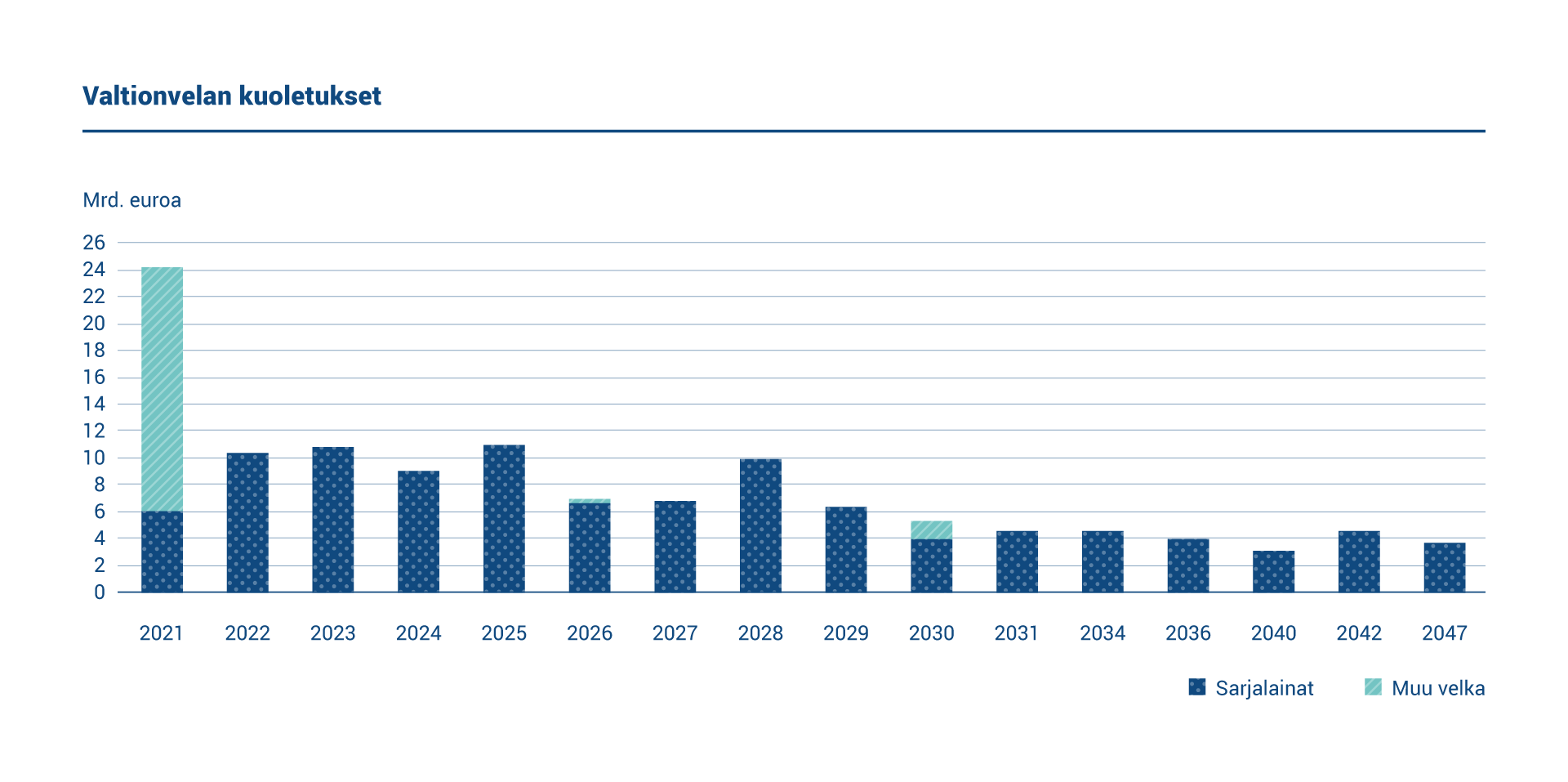

Pitkäaikaista uudelleenrahoitusriskiä hallitakseen Suomen valtio hajauttaa varainhankintaa instrumenteittain, sijoittajatyypeittäin ja maantieteellisesti sekä hallinnoi velan maturiteettiprofiilia. Valtion varainhankinnan perusta on viitelainoissa, jotka turvaavat hyvinkin suurten rahoitustarpeiden tehokkaan toteutuksen. Valtio laskee ns. syndikoiduilla järjestelyillä liikkeeseen uusia viitelainoja, jotka ovat juoksuajoiltaan keskipitkiä ja pitkiä. Liikkeeseenlaskustrategian tavoite on tasainen ja keskittymiä välttävä takaisinmaksuaikataulu.

Markkinariskit

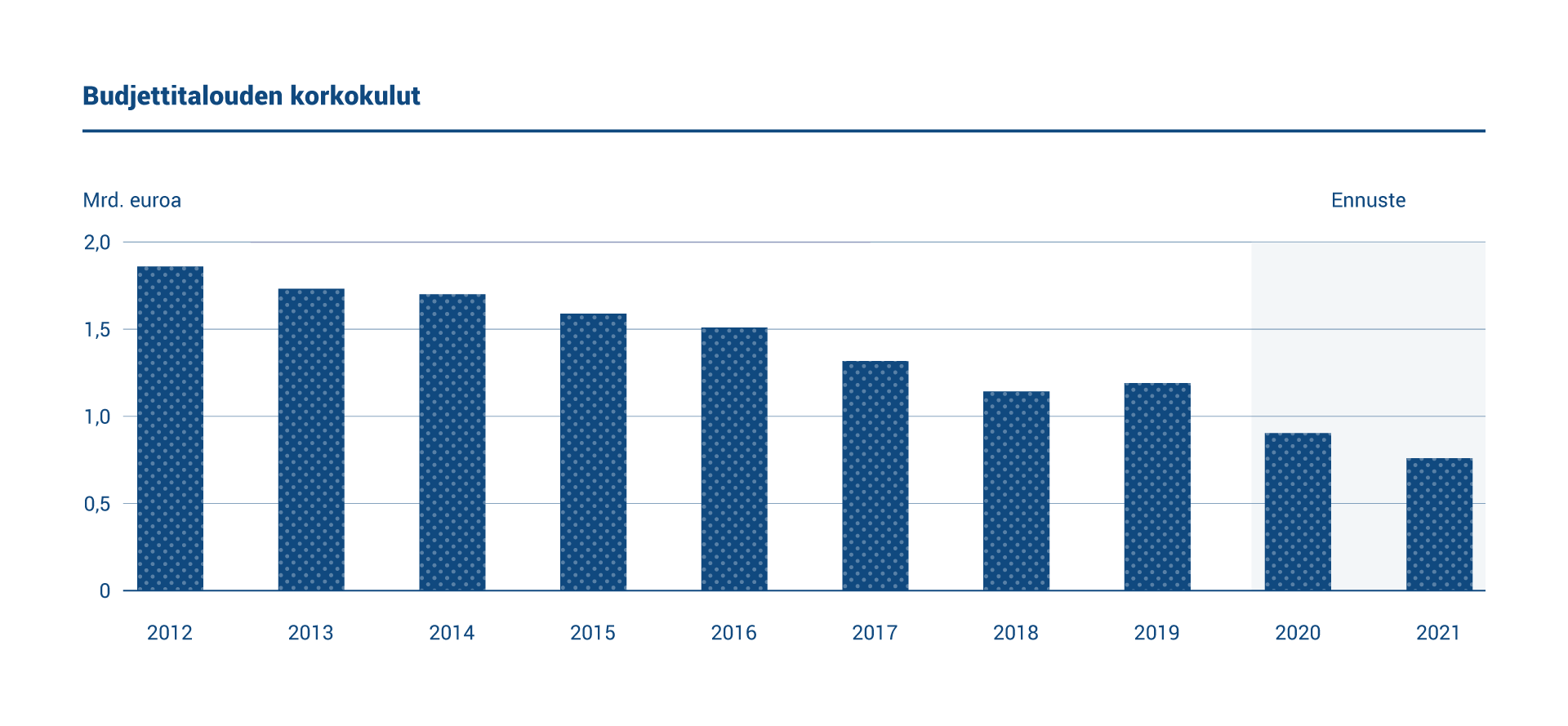

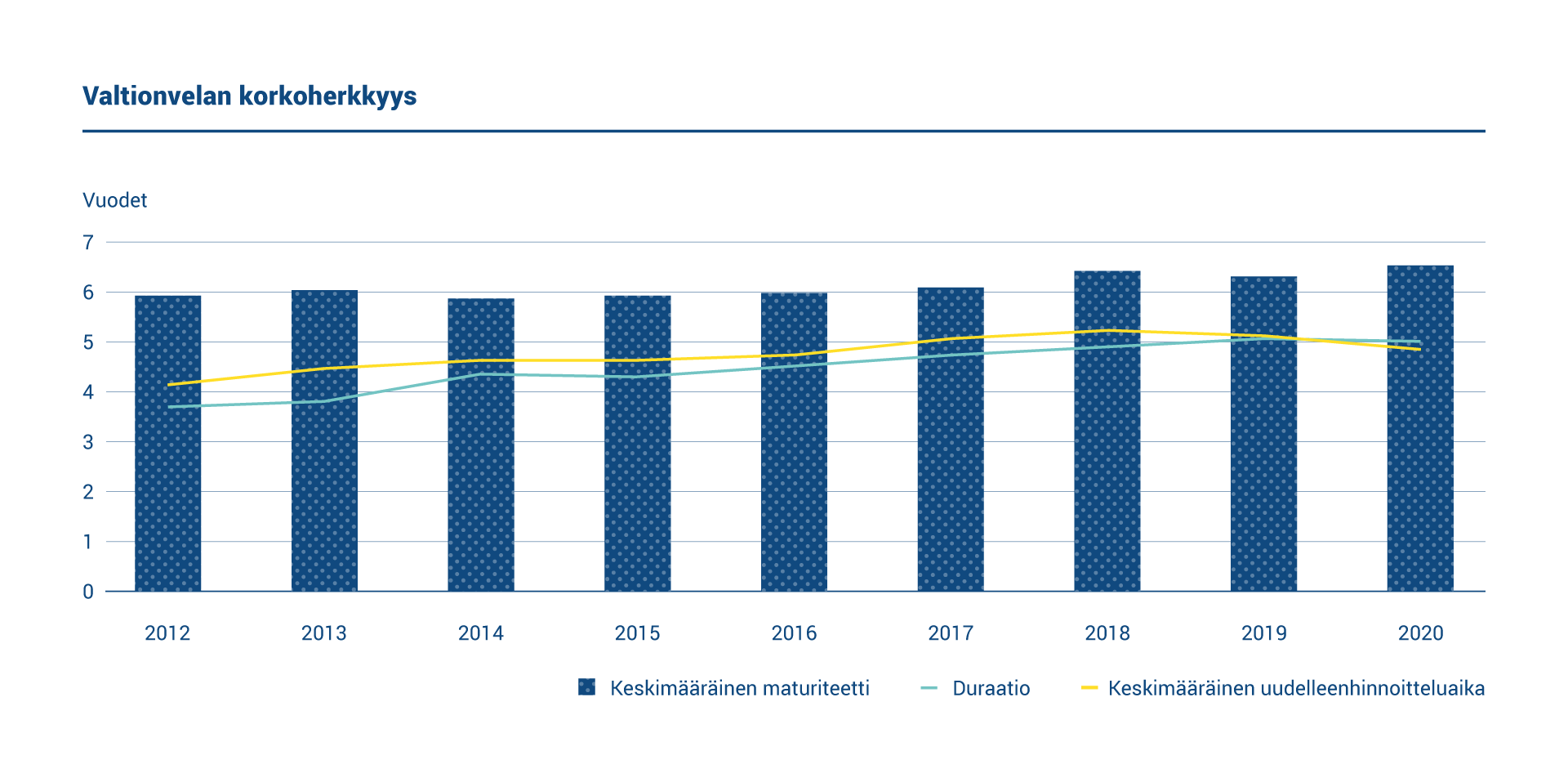

Velan korkoriskiä koskeva strateginen tavoite on määritelty vertailusalkun avulla. Vertailusalkku mahdollistaa myös Valtiokonttorin suorittaman operatiivisen velanhallinnan tuloksen mittaamisen. Tavoitteellinen korkoriskiprofiili määritellään suhteessa velan keskimääräiseen uudelleenhinnoitteluaikaan (average fixing).

Valtiokonttori voi poiketa vertailusalkun korkoriskiprofiilista valtiovarainministeriön asettamien limiittien puitteissa. Todellisen velkasalkun ja vertailusalkun suhteellisten kustannusten ero on Valtiokonttorin velanhallinnan tulos. Valtiokonttori säätelee valtion korkoriskiasemaa etupäässä koronvaihtosopimuksilla. Vuoden 2020 lopussa valtionvelan keskimääräinen uudelleenhinnoitteluaika oli 4,85 vuotta (duraatio 5,02 vuotta).

Suomen valtio ei ota valuuttakurssiriskiä uusissa velanhallintatoimissaan, eikä vanhaan velkaan liittynyt valuuttakurssiriskiä vuoden 2020 lopussa.

Luottoriski

Luottoriski aiheutuu kassavarojen sijoittamisesta ja johdannaissopimuksista. Luottoriskiä hallinnoidaan limiiteillä ja entistä enemmän tekemällä vakuudellisia sijoituksia ja johdannaissopimuksia. Luottoriskin hallinta on keskeistä etenkin suurissa kassasijoituksissa. Vastapuoliltaan valtio edellyttää korkeaa luottokelpoisuutta, ja valtiovarainministeriön ohjeistuksessa määrätään rajat vastapuolille niiden luottoluokitusten mukaisesti. Kassasijoituksiin liittyvää luottoriskiä pienentääkseen Valtiokonttori sijoittaa varoja esim. vakuudellisilla kolmikantareposopimuksilla.

Valtiokonttori vähentää johdannaisista aiheutuvaa pitkäaikaista luottoriskiä vakuuksien avulla. Kuten monilla muillakin valtioilla, Suomella on käytössään ISDA-puitesopimukseen kuuluva vakuussopimus (CSA, Credit Support Annex). Vakuusjärjestelmässä vastapuoli toimittaa valtion saatavan vakuudeksi arvopapereita tai käteistä. Valtion vakuussopimukset ovat olleet yksipuolisia eli vakuuden toimittamisvelvollisuus koskee ainoastaan vastapuolena toimivaa pankkia. Uudet valtiovarainministeriön ohjeet vuodelta 2018 ovat kuitenkin sallineet Valtiokonttorin antaa tarvittaessa vastapuolelle vakuuksia johdannaispositioita vastaan. Vuoden 2020 lopussa suurin osa Valtiokonttorin johdannaisvastapuolista oli uuden kaksisuuntaisen vakuussopimuksen piirissä.

Operatiivinen riski

Operatiivisella riskillä tarkoitetaan ulkoisista tekijöistä, teknologiasta tai henkilöstön, organisaation tai prosessien puutteellisesta toiminnasta aiheutuvaa riskiä. Yksi erityishuomiota edellyttävistä alueista on tietoturva, johon sisältyy sekä asiakirjojen että IT-järjestelmien turvallisuus. Toinen painopiste on operatiivisen jatkuvuussuunnitelman jatkuva testaus ja kehittäminen. Ulkopuolisten tietoturva-asiantuntijoiden tekemät säännölliset tarkastukset ovat myös kannustaneet organisaatioita parantamaan operatiivisia prosessejaan.

Valtiokonttori noudattaa operatiivisen riskin hallinnan periaatteita päivittäisessä toiminnassaan. Toteutuneiden riskitapahtumien ja läheltä piti -tilanteiden kuvaukset kootaan ja raportoidaan johdolle. Valtiokonttori valvoo riskitekijöitä ja -tilanteita säännöllisesti ja suorittaa riskien arviointia.

Oikeudellinen riski

Oikeudellinen riski on lakien ja asetusten tai vakiintuneiden markkinakäytäntöjen noudattamisen laiminlyönnistä sekä sopimusten ja päätösten pätemättömyydestä, mitättömyydestä, moitteenvaraisuudesta, päättymisestä tai dokumentoinnin puutteesta aiheutuva riski. Valtiokonttori on laatinut oikeudellisen riskin hallintaa koskevan sisäisen ohjeistuksen. Oikeudellisen riskin hallinnan tavoitteina on varmistaa soveltuvien lakien, sääntöjen ja asetusten noudattaminen sekä oikeudellisen riskin minimoiminen käyttämällä standardisopimuksia ja valtion omia mallisopimuksia. Lisäksi varmistetaan, että henkilöstö on tietoinen omaa toimintaansa koskevasta lainsäädännöstä, säädöksistä ja markkinakäytännöistä.

Sisäinen valvonta

Sisäinen valvonta on Valtiokonttorin hallinnon keskeinen osa. Sisäinen valvonta tarkistaa, että operatiiviset prosessit toimivat laadukkaasti ja tehokkaasti, sisäinen ja ulkoinen raportointi on luotettavaa ja lakeja ja säädöksiä noudatetaan. Hyvin järjestetty sisäinen valvonta auttaa organisaation kaikkia osia saavuttamaan tavoitteensa.

Valtiokonttori arvioi kaikki velanhallinnan keskeiset prosessit vuosittain osana sisäistä valvontaa. Arvioinnissa kiinnitetään huomiota etenkin tavoitteiden, riskien ja hallintatoimien selkeyteen.

Operatiivisten riskien hallinta Valtiokonttorissa ja koronaviruspandemia

Valtiokonttori määrittelee valtion velanhoidon operatiivisen riskin riskiksi, joka syntyy erilaisista ulkoisista tekijöistä kuten teknologiasta tai henkilöstön, organisaation tai velanhallintaprosessien puutteellisesta toiminnasta. Valtiokonttori seuraa toteutuneita riskitapahtumia ja arvioi niiden vakavuutta säännöllisesti. Tärkeä osa operatiivisten riskien hallintaa on päättää korjaavista toimenpiteistä ja seurata niiden toteumista.

Operatiivisia riskejä valvotaan kuukausi- ja vuositasolla. Kuukausittaisessa valvonnassa keskitytään toteutuneisiin riskeihin ja välittömiin korjaaviin toimenpiteisiin, kun taas vuotuisessa hallinnassa keskitytään velanhallintaprosessien parantamiseen. Valtiokonttori myös ylläpitää ajantasaisia prosessikaavioita, joissa on valvontapisteet operatiivisten riskien hallintaan. Prosessikaaviot päivitetään vuosittain.

Rahoituslaitosten tietoisuus kyberhyökkäysten riskeistä on kasvanut. Valtion velanhallinnan suuret transaktiomäärät korostavat kyberturvallisuuden merkitystä. Ulkopuoliset kyberturvallisuuden asiantuntijat ovat suorittaneet määräajoin tarkastuksia, joiden johtopäätökset ovat toimineet suuntaviivoina prosessien parantamiselle. Velanhallinnan järjestelmiä myös käytetään erillisverkossa.

Tärkeä osa operatiivisten riskien hallintaa on toiminnan jatkuvuuden hallinta. Valtiokonttori vastaa velanhallinnan prosessien jatkuvuudesta yhteistyössä muiden viranomaistahojen ja rahoitusmarkkinoiden osapuolten kanssa. Valtiokonttori ylläpitää ajantasaista jatkuvuussuunnitelmaa varmistaakseen velanhallinnan prosessien toimivuuden häiriötilanteissa. Jatkuvuussuunnitelmaa testataan säännöllisesti sisäisissä harjoituksissa.

Vuonna 2020 koronaviruspandemia uhkasi vakavasti velanhoidon jatkuvuutta erityisesti mahdollisen henkilöstövajeen aiheuttaman riskin vuoksi. Pandemian aiheuttamaa haastetta lisäsi samanaikaisesti kasvanut työmäärä. Suomen talouden supistuminen ja hallituksen toimenpiteet koronaviruspandemian vaikutusten lieventämiseksi heikensivät valtiontaloutta merkittävästi, ja valtion vuotuinen bruttolainanotto kaksinkertaistui. Keskeisin asia Valtiokonttorille oli löytää oikea tasapaino perinteisten jatkuvuusuhkien ja viruksen tartuntariskin välillä.

Henkilöstö jaettiin 12.3.2020 kahteen ryhmään, jotka vuorottelevat toimistotyössä. Järjestelyä jatkettiin loppuvuoden ajan. Kaikki transaktiot ja maksut toteutettiin normaalisti toimistolta käyttäen erillisverkkoa, kun taas muissa toiminnoissa etätyöstä tuli uusi normaali. Valtiokonttori sopi erityisjärjestelyistä valtion IT-toimittaja Valtorin kanssa teknisen tuen järjestämiseksi. Myös valtiovarainministeriön kanssa tehtiin tavallista tiiviimpää yhteistyötä.

Kaikki velanhallinnan prosessit (paikan päällä ja etätyössä) toimivat koko vuoden hyvin ilman merkittäviä häiriöitä. Tältä osin Valtiokonttori hallitsi koronaviruspandemian aiheuttaman operatiivisen riskin hyvin. Pandemian aikana saaduista kokemuksista on jatkossa hyötyä, kun Valtiokonttori kehittää operatiivisten riskienhallinnan prosessejaan ja päivittää liiketoiminnan jatkuvuussuunnitelmaansa.